Niemand möchte Insolvenz anmelden, aber wenn Sie in diese Richtung gehen, kann die Verzögerung des Unvermeidlichen alles nur noch schlimmer machen.

Die Insolvenzen liegen immer noch deutlich unter dem Niveau vor der Pandemie, sind aber im Vergleich zum Vorjahr gestiegen. Die Zahl der Privatinsolvenzen nahm zu 16 % im Oktober im Vergleich zum Vorjahr, da immer mehr Amerikaner einen Schuldenerlass beantragen. Aber diejenigen, die Schwierigkeiten haben, finanziell über Wasser zu bleiben, sollten die Option lieber früher als später in Betracht ziehen, raten Experten, die untersuchen, wann und warum Menschen einen Antrag stellen.

„Wenn ein Verbraucher finanziellen Druck verspürt, ist das Letzte, woran er denkt, einen Insolvenzschutz zu beantragen“, sagte Michael Hunter, Vizepräsident für Geschäftsentwicklung bei Epiq Aacer, einem Anbieter von Insolvenzinformationen und Partner des American Bankruptcy Institute (ABI). Die meisten Menschen reichen ihren Antrag erst 18 bis 24 Monate nach Eintritt der finanziellen Notlage ein, sagte Hunter.

Forscher haben in jahrzehntelanger Befragung Tausender Menschen, die Privatinsolvenz angemeldet haben, herausgefunden, dass etwa zwei Drittel der einzelnen Antragsteller bis zu fünf Jahre lang Schwierigkeiten haben, ihre Schulden zu begleichen, bevor sie Hilfe suchen.

„Die übliche Reaktion ist, dass Menschen seit mehr als zwei Jahren mit ihren Schulden zu kämpfen haben“, bevor sie einen Rechtsbehelf einlegen, sagte Robert Lawless, Professor am College of Law der University of Illinois, gegenüber CBS MoneyWatch.

„Menschen verstehen Insolvenz falsch und warten zu lange, bis sie einen Insolvenzanwalt aufsuchen. Die meisten Menschen würden davon profitieren, wenn sie früher gehen würden“, sagte Lawless, einer der leitenden Ermittler bei der Verbraucherinsolvenzbehörde Projekt1981 von einer Gruppe von Wissenschaftlern ins Leben gerufen, darunter Senatorin Elizabeth Warren, D-Mass., eine damalige Juraprofessorin.

Wann sollte man Insolvenz anmelden?

Aufgrund des Stigmas und der Scham, die die Amerikaner mit einer Insolvenz verbinden, wenden sich die Menschen nur als letztes Mittel an sie – oft nachdem sie Rentenfonds und andere Vermögenswerte aufgebraucht haben, die durch einen Antrag auf Schuldenerlass vor den Gläubigern geschützt worden wären.

„Wenn Sie Renten- oder andere Altersvorsorgeguthaben plündern, ist das ein Warnsignal“, sagte Lawless und wies darauf hin, dass diese Gelder im Falle einer Insolvenz vor Gläubigern geschützt seien. Die Aufnahme von Geldern zur Deckung der laufenden Ausgaben sei ein weiteres Warnsignal, meinte er.

„Es ist sinnvoll, einen Antrag zu stellen, wenn ein Gläubiger in der Lage ist, Ihnen etwas wegzunehmen, was Sie benötigen“, sagte Pamela Foohey, Rechtsprofessorin an der juristischen Fakultät der University of Georgia in Athen. „Wenn eine Person mit einer Lohnpfändung zu kämpfen hat, die ihr Leben gefährdet, oder wenn ein Kreditgeber damit droht, Ihr Auto wieder in Besitz zu nehmen. Wenn es keine andere Möglichkeit gibt, ein Auto zu bekommen, das zu Ihrem Budget passt, könnte die Einreichung einer Klage eine Möglichkeit sein, Ihr Auto zu behalten.“ Auto, oder behalte dein Haus.

Andernfalls besteht die allgemeine Antwort darin, sich zunächst damit zu befassen, wie sie die Ursache ihrer finanziellen Notlage beheben können, bevor sie Insolvenz anmelden. „Es hilft nicht, einen besser bezahlten Job zu finden, wenn nach der Insolvenz mehr Leute rausgehen als reinkommen“, sagte Lawless.

„Wenn Sie Ihren Job verloren haben, melden Sie den Antrag, nachdem Sie einen neuen Job gefunden haben; wenn Sie eine Gesundheitskrise haben, melden Sie den Antrag, nachdem es Ihnen wieder besser geht, um alle angehäuften medizinischen Schulden zu begleichen“, sagte Foohey.

Wenn jemand eine Veränderung in seiner familiären Situation erlebt, sei es eine Scheidung oder die Geburt von Zwillingen, rät sie, sich zunächst darüber Gedanken zu machen, wie er mit dem Budget künftig zurechtkommt nach Tilgung der Schulden.

„Eine Insolvenz bewirkt eine Sache: Sie beseitigt Schulden. Sie findet keinen Job und bringt Ihnen kein Geld in die Tasche“, sagte Lawless.

Auch rechtlich gesehen dauert es, sobald die Schulden beglichen sind oder ein Rückzahlungsplan von einem Richter genehmigt wurde, weitere 5 bis 8 Jahre, bis man erneut einen Antrag stellen kann.

Kapitel 7 versus Kapitel 13

Die Einreichung von Kapitel 7 kostet etwa 1.500 US-Dollar, und die meisten Anwälte verlangen, dass ihre Gebühren im Voraus bezahlt werden. Kapitel 7 ist eine Liquidationsinsolvenz, bei der das nicht steuerbefreite Eigentum und die Vermögenswerte einer Person – Besitztümer, die nicht durch die Insolvenz geschützt sind – an einen Treuhänder übergeben werden und die Schulden innerhalb von 3 bis 6 Monaten beglichen werden. Laut Lawless haben 95 % der Chapter 7 keine Vermögenswerte, die sie abgeben könnten.

Mit einem Chapter 13 können die Zahlungen verteilt werden, allerdings sind die Gesamtkosten viel höher.

Für diejenigen, die sich in finanziellen Turbulenzen befinden, ist es ebenfalls eine entmutigende Aussicht, einen Anwalt engagieren und mehrere tausend Dollar bezahlen zu müssen, aber Lawless sagte, ein Anwalt sei eine bessere Option, als selbst Insolvenz anzumelden oder eine Verbraucherkreditberatung in Anspruch zu nehmen – eine Dienstleistung, die in der Regel gewinnorientiert ist und hat eine lange Geschichte von Problemen.

„In Kapitel 13 können Anwälte nichts im Voraus zulassen, alle ihre Gebühren in den Rückzahlungsplan einbeziehen und im Durchschnitt 4.500 US-Dollar verlangen“, sagte Foohey.

Laut Foohey schaffen es nur etwa ein Drittel derjenigen, die Kapitel 13 einreichen, bis zum Ende und werden von ihren Schulden beglichen. „Nicht jeder möchte die Entlastung, sondern die Beziehung zu seinem Hypothekeninhaber neu gestalten“, sagte sie.

Epiq AACER

Ein Kapitel 13 beinhaltet die Verpflichtung zu einem 3- bis 5-jährigen Rückzahlungsplan. Allerdings erfüllen viele Antragsteller, die die Vereinbarungen abschließen, diese nicht, gab Lawless weiter. „Hausbesitzer werden 13 einreichen, damit sie ihr Haus nicht verlieren. Dies gehört zu den Instrumenten, die verwendet werden, um die Hypothekenzahlungen nachzuholen“, sagte er.

Anwälte verlangen für Kapitel 7 weit weniger Gebühren, da es sich um einen weniger komplizierten Prozess handelt als für Kapitel 13. Letzteres wird dazu verwendet, aber eine schlechte Idee, um die Insolvenz zu bezahlen.

„In 7 müssen Sie Ihre Insolvenz im Voraus bezahlen. In Kapitel 13 bezahlen Sie Ihren Anwalt in diesem 3- bis 5-Jahres-Plan“, sagte Lawless. „Wenn Sie 13 für die Bezahlung Ihres Anwalts verwenden, ist das im Allgemeinen die falsche Wahl.“

Lawless meint: „Das Wichtigste, was der Kongress tun sollte, ist, es möglich zu machen, Ihren Anwalt nach Kapitel 7 im Laufe der Zeit zu bezahlen, damit wir keine Leute haben, die Kapitel 13 einreichen, wenn sie es nicht müssen.“

Kehren Sie zu den Zahlen vor COVID zurück

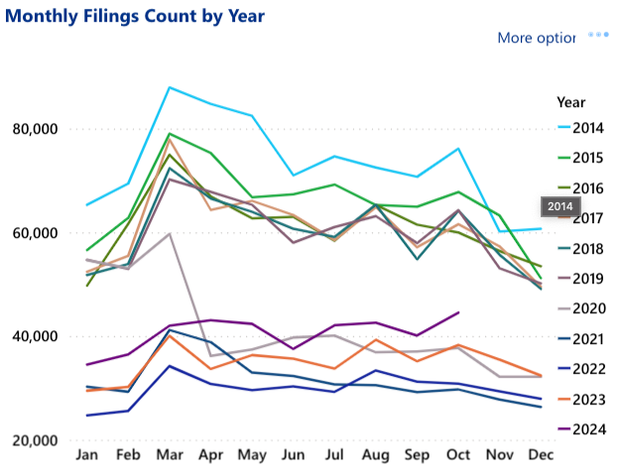

Die Zahl der Privatinsolvenzanträge lag vor COVID-19 durchschnittlich bei etwa 750.000 pro Jahr, während der Pandemie ist sie dank staatlicher Hilfe jedoch stark zurückgegangen.

„Von 2014 bis 2019 war es sehr konstant – ziemlich flach, und dann kam die Pandemie. Viele von uns dachten, dass die Volumina steigen würden“, sagte Hunter von Epiq. Bei Studienkrediten, Autos und Hypotheken gebe es jedoch Nachsicht, stellte er fest.

„Banken streckten ihre Zweige weiter aus und wir sahen, wie die Insolvenzen auf weniger als die Hälfte des Niveaus vor der Pandemie sanken“, sagte er.

„Es schwappte viel Geld herum“, sagte Lawless und verwies auf staatliche Konjunkturprogramme und andere Hilfsmaßnahmen. „Die Leute haben ihre Schulden abbezahlt“, sagte er.

Jetzt, da diese finanziellen Lebensadern weitgehend unterbrochen sind, verschulden sich die US-Haushalte noch mehr in ihren Bilanzen. „Die größte Überraschung ist, dass die Zahl der Insolvenzanträge nicht noch weiter gestiegen ist“, sagte Lawless, der eine Rückkehr zum Vor-COVID-Niveau erwartet.

Demnach sank die Zahl der Insolvenzanträge von Nichtunternehmen auf unter 400.000, bevor sie im Jahr 2023 wieder auf 434.000 anstieg Statistiken veröffentlicht vom Verwaltungsbüro der US-Gerichte. Bis zum Ende des Jahres 2024 verbleiben noch zwei Monate. Ende Oktober belief sich die Zahl der Privatinsolvenzanträge auf 405.132.

„Wir sind immer noch ziemlich weit von den Anmeldezahlen von 2019 entfernt“, sagte Foohey. „Zur Zeit der Pandemie gab es einen drastischen Rückgang, der über mehrere Jahre anhielt und nun wieder das Niveau vor der Pandemie erreicht.“